Comida, combustible, ropa, calzado, salidas al cine y hasta un vehículo se pueden comprar con solo deslizar una tarjeta de crédito, el dinero plástico que actualmente concentra al 42% del circulante en el país.

Así lo afirma el analista económico Jorge Rodríguez, quien explica que durante 2010 el país movió alrededor de 10.400 millones de dólares en dinero plástico y para fines de 2011 la cifra subió a 14.100 millones, es decir, 4.500 millones más como resultado del crecimiento económico y, por ende, del poder adquisitivo de la gente.

La cifra no sorprende si se considera que la banca ha emprendido una agresiva campaña de distribución de tarjetas de crédito, sin importar que no sea a clientes de la entidad financiera que la emite. Jéssica Villavicencio, por ejemplo, tiene dos cuentas bancarias que manejan un promedio de 1.500 dólares al mes. Con esos ingresos, otros tres bancos le entregaron como “cortesía por su excelente estado crediticio” igual número de tarjetas de crédito que suman un cupo de 5.000 dólares para endeudamiento.

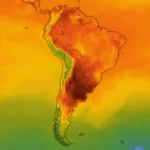

La facilidad con la que los bancos prestan el dinero plástico, explica Rodríguez, se debe a que en los últimos tres años América Latina vive una época de oro y las empresas internacionales han identificado a esta como la única región no afectada por la crisis mundial.

A ello se suma que los países de la región han sido capaces de cubrir su deuda externa y préstamos con el Fondo Monetario Internacional (FMI) y, además, han exportado capitales comprando bancos quebrados en Europa, como hizo Banco Pichincha con la cartera vencida de un banco español, a fines del año pasado. “Como hay excedente de dinero, que no se puede colocar solo en el mercado local, América Latina se ve obligada a encontrar nuevas formas de llegar a los consumidores y la más rentable es a través de tarjetas de crédito”, acota.

Es así que la economía ecuatoriana también se digitalizó, pues el 58% del dinero que circula en el país es físico y el 42% es plástico, que los consumidores utilizan principalmente para comprar línea blanca, bienes suntuarios y hasta vehículos, sin considerar las tasas de interés, que en algunas ocasiones se duplican por efecto del llamado “pago mínimo”.

El especialista señala que, en promedio, el interés de un crédito de consumo con la banca está entre el 11% y 17%, llegando al 22% si se trata de un microcrédito productivo, pero al realizar el mismo crédito con la tarjeta de crédito este puede llegar al 32% cuando el tarjetahabiente no paga el 100% de su consumo mensual y cancela solo el “mínimo” calculado por la entidad financiera, puesto que así solo se acumula la deuda anterior.

Para los bancos es más rentable prestar a través de tarjetas de crédito porque pueden llegar a cobrar hasta el doble de interés, mientras que los usuarios ven como principal ventaja la posibilidad de diferir sus compras y avances en efectivo cuantas veces crean necesarias.

Víctor Hugo Herrera se ha convertido en un “experto”. Tiene cinco tarjetas de crédito y casi todas están al tope, por lo que cada fin de mes pide un avance en efectivo en aquella donde todavía tenga saldo disponible para pagar la cuota mínima de las demás, una práctica que ha “perfeccionado” en los últimos dos años, hasta el punto de que desconoce el monto total que adeuda.

En ese vértigo por comprar y comprar, en el Ecuador se han distribuido ya 24’488.205 tarjetas con un volumen de crédito que, hasta diciembre de 2011, llegó a los 6.533’197.823 dólares, pero cabe anotar que la tasa de morosidad no supera el 3%, un índice bastante aceptable que se ha mantenido durante los últimos dos años (ver cuadro estadístico).

Según Rodríguez, del total de tarjetahabientes, se estima que el 62% tiene como práctica constante la acumulación de sus saldos, es decir, solo paga las cuotas mínimas; mientras que el 84% está casi al límite del cupo asignado por la entidad financiera.

Para el analista, los dolores de cabeza se producen generalmente por el desconocimiento de las cláusulas del contrato (cupo máximo, tasas de interés, costos administrativos adicionales, etc.) que el cliente acepta cuando recibe una tarjeta de crédito y solo las considera cuando llega el estado de cuenta.

Miguel Acosta todavía recuerda el susto que pasó cuando de su banco le informaron que su tarjeta estaba “reventada” y con dos cuotas vencidas. Sucedió que cada compra en el supermercado se difería a tres meses sin intereses, pero cada 30 días el banco solo debitaba la cuota mínima y un año después la deuda ascendió a 1.400 dólares. Apenas cancelado ese monto, el hombre cerró la tarjeta.

Pero al contrario de lo que se cree, reconoce Rodríguez, las mujeres han demostrado ser más prudentes en el uso del dinero plástico, pues en promedio poseen una o dos tarjetas de crédito, mientras que los hombres pueden llegar a acumular hasta seis, comenta.